티스토리 뷰

목차

반응형

근로소득세액공제는 직장인들이 연말정산에서 가장 큰 혜택을 볼 수 있는 항목 중 하나입니다. 산출세액 구간별 공제율과 총급여액에 따른 한도까지 꼼꼼히 이해한다면 절세의 핵심을 파악할 수 있습니다. 이번 블로그에서는 근로소득세액공제의 계산 방법, 세액공제 한도, 그리고 중소기업 취업자 감면과 같은 특례까지 쉽게 설명해 드리겠습니다. 사례를 통해 더 구체적으로 알아볼게요!

1. 근로소득세액공제 계산 방법

근로소득세액공제는 산출세액에 따라 아래의 공제율을 적용해 계산합니다.

| 산출세액 | 세액공제금액 |

| 130만 원 이하 | 산출세액 × 55% |

| 130만 원 초과 | 715,000원 + (130만 원 초과분 × 30%) |

예시

- 산출세액이 120만 원인 경우: 120만 원 × 55%

- 산출세액이 150만 원인 경우: 715,000원+(150만원−130만원)×30

2. 근로소득세액공제 한도

근로소득세액공제에는 총급여액에 따라 한도가 정해져 있습니다.

| 총급여액 | 한도액 |

| 33백만 원 이하 | 74만 원 |

| 33백만 원~70백만 원 | Max(①,②) ① 74만 원 - [(총급여액 - 33백만 원) × 0.8%] ② 66만 원 |

| 70백만 원~1.2억 원 | Max(①,②) ① 66만 원 - [(총급여액 - 70백만 원) × 0.5%] ② 50만 원 |

| 1.2억 원 초과 | Max(①,②) ① 50만 원 - [(총급여액 - 1.2억 원) × 0.5%] ② 20만 원 |

예시

- 총급여액 4천만 원인 경우: 74만원−[(4천만원−3천3백만원)×0.8]

- 총급여액 8천만 원인 경우: 66만원−[(8천만원−7천만원)×0.5]

3. 중소기업 취업자 소득세 감면 시 세액공제 계산

중소기업 취업자 소득세 감면을 받는 경우에는 근로소득세액공제액을 아래 공식으로 계산합니다.

$$\text{근로소득세액공제액} \times \left[ 1 - \frac{\text{중소기업취업자소득세감면세액}}{\text{근로소득에대한산출세액}} \right]$$

4. 실질적인 사례로 이해하기

1) 사례 1: 소득 4천만 원 근로자

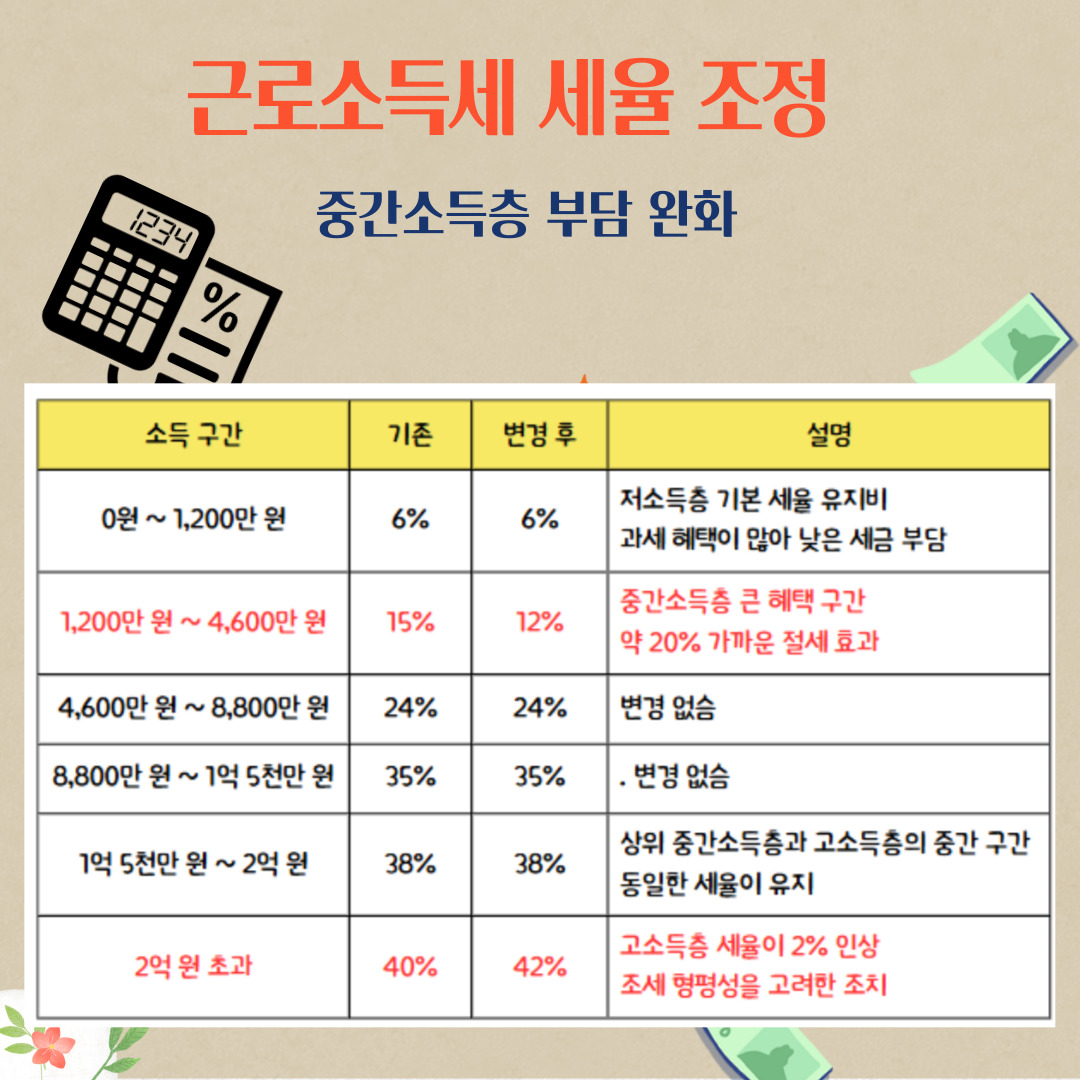

■ 기존 세율(15%) 계산

- 전체 소득(4천만 원)에 대해 15% 세율이 적용됩니다.

- 계산식: 4,000만원×15%=600만원

- 결과: 600만 원 (기존 세금)

■ 변경 세율(12%) 계산

- 전체 소득(4천만 원)에 대해 12% 세율이 적용됩니다.

- 계산식: 4,000만원×12%=480만원

- 결과: 480만 원 (변경된 세금)

■ 절세 금액

- 기존 세금에서 변경된 세금을 뺀 금액: 600만원−480만원=120만원

- 결과: 연간 120만 원 절세

2) 사례 2: 소득 1억 5천만 원 근로자

■ 기존 세율 계산: 세율 구간별로 나누어 계산

- 15% 적용: 첫 5천만 원 5,000만원×15%=750만원

- 24% 적용: 다음 5천만 원 (5천만 원 초과분) 5,000만원×24%=1,200만원

- 35% 적용: 남은 5천만 원 (1억 원 초과분) 5,000만원×35%=1,750만원

- 총 세금: 750만원+1,200만원+1,750만원=4,750만원

■ 변경 세율 계산

- 12% 적용: 첫 5천만 원 5,000만원×12%=600만원

- 24% 적용: 다음 5천만 원 5,000만원×24%=1,200만원

- 35% 적용: 남은 5천만 원 5,000만원×35%=1,750만원

- 총 세금: 600만원+1,200만원+1,750만원=4,620만원

■ 절세 금액

- 기존 세금에서 변경된 세금을 뺀 금액: 4,750만원−4,620만원=130만원

- 결과: 연간 130만 원 절세

반응형

3) 사례 3: 소득 2억 5천만 원 고소득 근로자

■ 기존 세율 계산: 세율 구간별로 나누어 계산

- 15% 적용: 첫 5천만 원 5,000만원×15%=750만원

- 24% 적용: 다음 5천만 원 5,000만원×24%=1,200만원

- 35% 적용: 다음 1억 원 (1억 원 초과분) 10,000만원×35%=3,500만원

- 40% 적용: 마지막 5천만 원 (2억 원 초과분) 5,000만원×40%=2,000만원5

- 총 세금: 750만원+1,200만원+3,500만원+2,000만원=9,750만원

■ 변경 세율 계산

- 12% 적용: 첫 5천만 원 5,000만원×12%=600만원

- 24% 적용: 다음 5천만 원 5,000만원×24%=1,200만원

- 35% 적용: 다음 1억 원 10,000만원×35%=3,500만원

- 42% 적용: 마지막 5천만 원 5,000만원×42%=2,100만원

- 총 세금: 600만원+1,200만원+3,500만원+2,100만원=9,980만원

■ 추가 부담 금액

- 변경된 세금에서 기존 세금을 뺀 금액: 9,980만원−9,750만원=230만원

- 결과: 연간 230만 원 추가 부담

4. 마무리

근로소득세액공제는 직장인들에게 매우 중요한 절세 항목입니다. 하지만 공제 한도와 계산 방식을 정확히 이해하지 못하면 누락되거나 불이익을 받을 수 있습니다. 중소기업 취업자 소득세 감면과 같은 특별 혜택을 받는 경우도 공제액을 꼼꼼히 확인해 보세요. 정기적으로 사례를 확인하고 자신의 상황에 맞게 공제를 최대한 활용해 보세요!

반응형